「請注意頁底重要聲明」

領展失防守性功能

漁太公

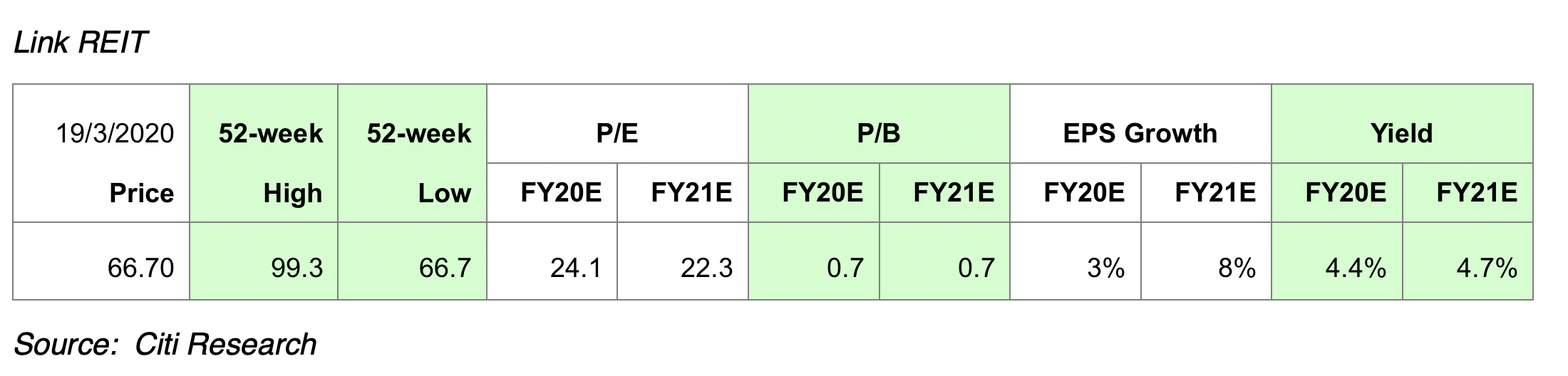

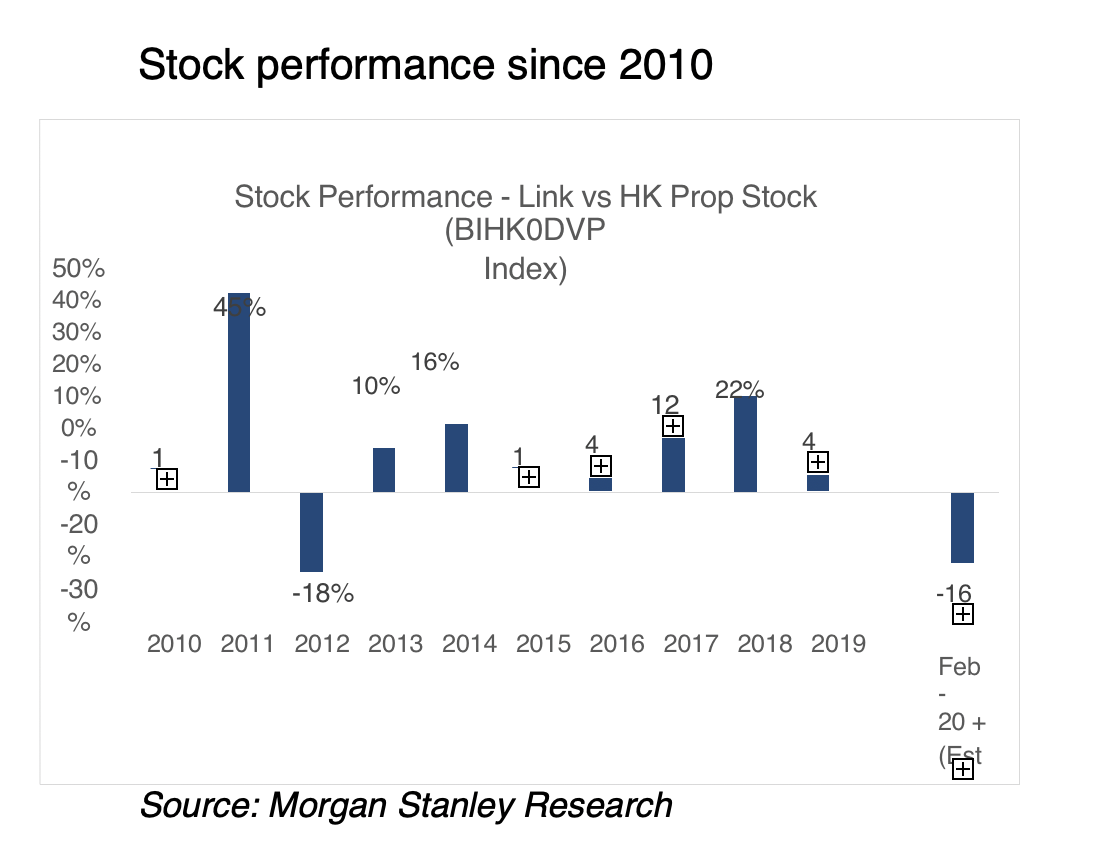

領展 (0823.HK)自上市後,一直是基金經理和散戶的愛股,而領展的表現亦沒有令人失望,但自去年六月公布業績後,股價出現雙頂回落,跑輸大市,至3月19日低點已下調35%,與其他本地地產股跌幅一致(恆指從2018年1月高位回調:32.8%)。領展的股息率已重上4.4% 但仍遭拋售,我們要多觀察一段時間才能斷定領展是否已失去收息股應有的防守性功能。

Morgan Stanley 下調評級

上月底,大行 Morgan Stanley (“MS”) 硏究報告與市場唱反調,指領展基本面已出現變化,調低評級至 Underweight,目標價下調至 73元(Citi 目標價:101.30元)。報告出台後,部份客戶未能接受,MS 迫得在本月初再出報告解答客戶疑惑,堅持下調評級正確。

MS 下調領展評級的原因,除老生常談的經濟周期影響消費和租戶付租能力,令租金和股息增長放緩外,更指出 一個核心的結構性問題:領展靠翻新商塲從而推高租金、提升資產值的黃金歲月已近尾聲,股價雖然有強大的抗跌力但不能獨善其身,MS 因此認為領展在2020年會跑輸本地地產股。「翻新紅利」消減在報告中點到即止,但它涉及一個結構性問題,值得關注,漁太公會在本篇文章中分析領展的經營方式和 MS 提出的問題,大家可以決定是否同意 MS 的看法。在此先提醒大家,要順勢而行。Don’t fight the market!

過往業績

自2013年始,領展表現一直優於本地地產股,DPU及 Book Value 每年分別以22%及19% CAGR (FY 10-19)的速度增長,租約到期後新租約租金平均增幅為每年24%。2014年開始,通過出售沒有增值潛質的成熟物業(大多已翻新),套現投資於更有前景的物業和回購基金單位,股價受到進一步支持。細觀領展自上市以來的經營管理方式,與傳統單純收租的 REIT 有很大分別,但與進取的 Property PE Fund 營運方式基本一致,這可能與領展基金單位持有人的組成和基金奬勵高層的方式有關連,管理層利益與投資者高度吻合,自然奮力而為,領展 CEO 投行背景,深明其中道理。

經營方式

領展過去的租金收入、資產值和派息率長期高速增長,原因有三個:(一)經濟增長帶動消費增長,推動租金和物業價值上升;(二)專業商場管理,不斷優化租戶組合,租金追上市值;(三)通過翻新改造工程,釋放商場應有價值,這點是3個原因中最重要的一個,它的效能可以通過一個簡單的比喻說明。假設你用1億元購入一個商場,租金平均每呎50元,回報2.5%,購入後你動大手術改善商塲設計、設施、裝修等等,一年後完成工程,換上一批新租客,以每呎75元租出,回報即時提升至3.75%(未計裝修及其他費用),商場因此升值至1.5億(假設市場回報率保持在2.5%)。假如這個投資由銀行借款50%,商場完成裝修及從新招租後你以1.5億元成功出售,還掉銀行借款後賺5千萬,一年時間賺一倍,ROC 100%。你可能會問,有無這麼容易賺的錢?坦白說,這就是專業炒家翻新商廈或是翻新商塲再行出售盈利的做法,高風險高回報。當然,這是個 over simplified 的例子,經營成本、裝修費用、利息等等都未有計算在內,但你可以體會到一個有潛質的商塲,在專業經營者手中能夠釋放出的價值有多大,而領展當年在房署手中接過來有潛質可改造的商塲有數十個!然而,經過連年為商場增值,「翻新紅利」已近尾聲。

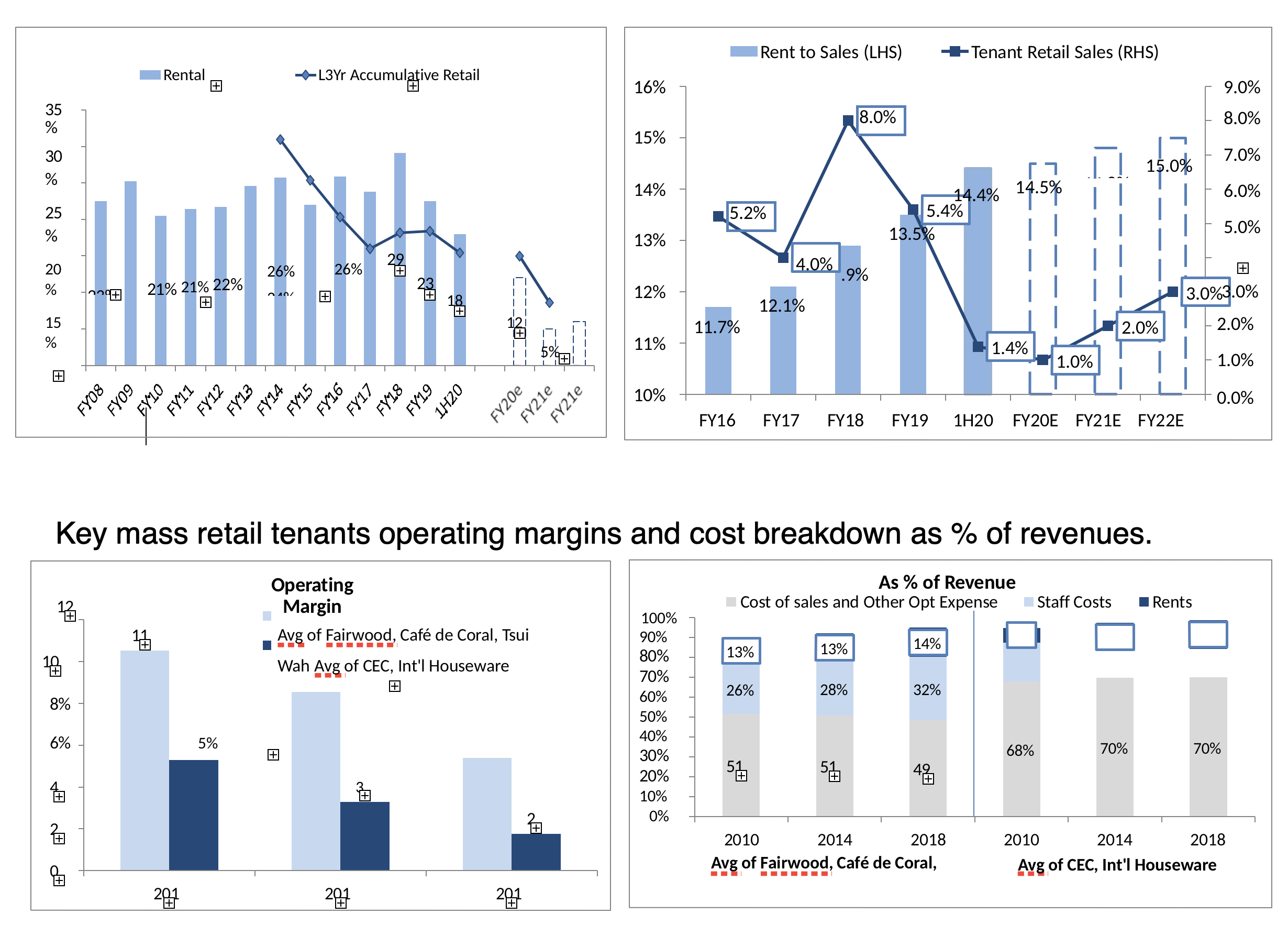

領展過去每年動用超過10億元以上替旗下商場、街市翻新、改造,時至今日,有潛質、面積在10萬平方呎以上的商場只剩4個,領展亦把 FY20 和 FY21 的翻新預算從過往每年10億元減至6-8億元,日後通過翻新帶來的租金和資產增長,將會從過往的每年2-4% (FY15-19),大幅減少至1% (FY20-21)或更低,這是導致未來增長放緩的基本因素, 值得關注。MS 更擔心在失去「翻新紅利」和現時市況下,資產重估時採用的 Cap rate 會相應上升,繼而將資產值拉低。

租金增長放緩

MS 在研究報告中指出,新租約租金增幅會由FY10-19每年24%下降至 1H20 的 18% 和 2H20-23 的 5-6%,增幅下跌的原因可以歸納為以下幾方面:

去年中開始的修例運動和近期的肺炎疫症,對經濟造成重大衝擊,零售業不景,雖然領展商塲的商戶以經營 consumer staple 業務為主,但街上空鋪增加,對商場租金會形成一定壓力。

商戶賺錢能力被工資上升侵蝕,Anchor Tenant 大快活、翠華等快餐店員工薪酬支出由2010年佔收入的26%增加至2018年的32%,同期 Operating Margin 由11% 下跌至5%;759阿信屋和日本城同期的員工薪酬支出由68%增加至70%,Operating Margin 由5% 下跌至2%。

領展的商場以服務中下階層為主,今次修例運動和肺炎疫症對中下層就業的影響最大,直接影響消費及商戶營業額。

領展商場租金已接近同區同類型商場租金水平,再提升的機會有限(~95% 0778.HK Fortune REIT 同區商場的租值)。

Source: Morgan Stanley Research

租金佔商戶收入已接近臨界點

領展商塲的租戶以服務屋邨中下階層家庭日常生活所需為主, 生意相對穩定,租戶中佔用大面積的飲食、超市、食品、街市、教育、福利及配套等佔全部出租面積的64.1%,這類型的租戶租金承受能力比普通零售低,過去領展隨市場需求按年加租,租金佔商戶生意額逐年上升,平均租金由FY16 的11.7% 較低水平增加至1H20 的14.4%,租金佔比已開始偏高,亦非常接近管理層定下的15%警戒線。

寫字樓和海外投資

MS 並不認為領展會在現時市況下出售物業套現作派息用,或是作大規模回購基金單位以支撐股價。MS 同時對領展投資於高度商品化的寫字樓市場和海外收購活動持負面態度,除匯率風險及當地管理團隊的質素培育問題外,主要是因為寫字樓租金增長和海外成熟市場的增長不及本地及國內零售商業增長快,過度的海外擴張會令業務複雜化,促使市場對基金 de-rate,有如當年de-rate 1113.HK CKA 和 HKLD.SI HKL 一樣。

總結

MS 的報告不無道理,但經濟不景,資金轉投防守性高的股票,加上聯儲局減息及重啟量寬的情況下,領展的股價會否如MS所料跑輸本地地產股還待觀察。同時,以 CEO為首的領展管理層,利益與投資者基本一致,過去成績有目共睹,不排除他們會提出有創意的策略(市場低迷時以低價收購有潛質可作增值項目?),以保持領展在行業中的領先地位。

作為投資者,無論你接納 MS 的觀點,或是以 Citi 的 101.30元為領展的目標價,投資前都要有一個 execution plan,定好止蝕位並嚴格執行,以保證在風高浪急的情況下安坐釣魚船。

重要聲明:股市漁夫內的所有內容,包括本影片,絕不構成任何投資意見或購買任何股票及金融產品的特定推薦意見及/或不構成任何游說或要約,以購買、出售或以其他方式交易任何證券、期貨、期權或其他金融工具或其他產品,漁夫系統的內容亦並非就任何個別投資者的特定投資目標、財務狀況及個別需要而編製。投資者不應只按漁夫系統的內容進行投資。用戶必須留意,漁夫系統的所有訊號,並非是買賣訊號或任何投資建議,而所有訊號均是全自動用第三方提供之客觀市場數據計算出來的結果,當中並不涉及任何人為的想法、修改、修訂或任何投資建議。本網站包含的所有內容、資訊、訊號,並不針對任何特定的投資目標、財務狀況以及可能使用或接收該內容的特定人員的特定需求。在作出任何投資決定前,投資者應考慮各種金融產品的個別特點、個人的投資目標、可承受的風險程度及其他因素,並適當地尋求獨立的財務及專業意見。