「請注意頁底重要聲明」

億萬炒手保羅瓊斯(Paul Tudor Jones)週三於彭博新聞訪問中表示,投資者需要調整他們的資產配置,為即將到來的美聯儲降息做好準備。這位80年代與索羅斯齊名的對沖基金經理,教識漁夫投資炒賣最重要是看risk-to-reward⋯⋯俗稱的賠率或值博率,而不是嘗試去提升由市場支配而不可控的贏比率,新用戶可以重溫這個理念的漁夫舊文。

瓊斯表示,減息期內應主力押注美債和黃金上漲,即是漁夫的Plan B,美元短倉是另一個未來可以考慮的方案。他更表示,「至少在某種程度上」做些股票長倉(可能是指Plan C),尤其是減息初期股市指數多數會挾上,這個策略他稱之為「減息101」基本方案,相信是他憑過往減息周期的實戰經驗,得出來的減息期操盤心法。

瓊斯說,他原本預計美國第一次減息不會在2019年發生,但美國向各國挑起關稅大戰,加大了美國經濟進入衰退的風險,瓊斯因而改變看法,預期一個快速而短暫的減息期快將來臨。

以上是一個上佳的學習例子,當預期的情況沒有發生,便即時認錯並作出修正,瓊斯比起那些一定要尋找有「前瞻性」及「高命中率」系統的口水派散戶來得實際。投資就是要不斷細心觀察市況變化,並作出相應調整,並非預測完就一路以為一定估啱等派彩。出手時幻想自己可以䁠幾多是散戶常見的毛病,專業投資者入市前永遠是先假設未來出錯,再計算出錯時的最大虧損,最後才決定注碼大小。瓊斯的 5:1 交易規則甚至假設出現80%交易出錯率時,仍能夠力保不失。

瓊斯認為關稅是一個非常重要的因素,皆因近代投資者沒有任何相關經驗。關稅帶來的不確定性將會是推動聯儲局利率政策放鬆的關鍵因素,侵侵本週早些時候亦再一次於CNBC指控美聯儲的貨幣政策太緊。

為中央銀行制定貨幣政策的聯邦公開市場委員會(Federal Open Market Committee)將於下週舉行會議,會議後可能會透露聯儲局未來的減息步伐。漁夫跟瓊斯一樣,現正衡量7月減半厘的可能性。

有見兩位殿堂級對沖基金經理德魯肯米勒(Stanley Druckenmiller)及瓊斯都看好黃金,加上下半年進入減息周期,漁夫決定把黃金提升為 Plan B 的主將,與美債平起平坐。

出發去旅行前,漁夫在Facebook貼上了關於瓊斯的報導及8月期金$1400的價外Call,這個第二黄金伏兵一天已經升了6成!

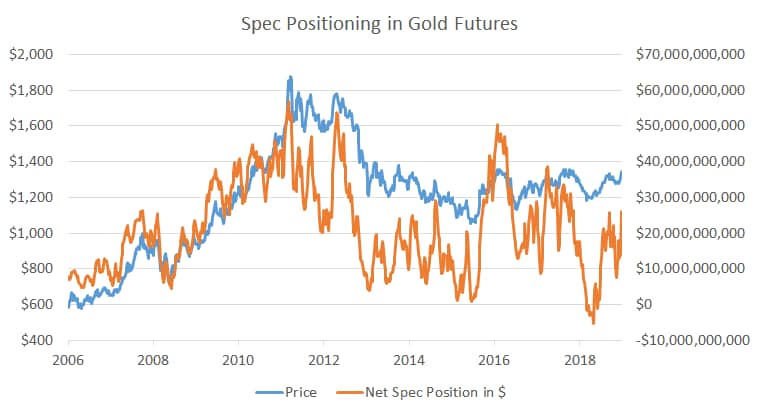

繼早前文章中提到的期權部署,漁夫認為黃金的風險與回報比例仍然吸引,因為金價現水平跟2016年高位相差無幾,但投機性長倉只及當時的一半,代表大部份人仍然唔信黃金會大升,所以這個交易不算擠擁,企錯邊的風險應該有限。

就算出錯,金價跌穿返$1300止蝕,預期虧損約$40,但若是破$1400,上望的終極利潤有機會是瓊斯講的$1700減$1340,即是$360,風險與「預期回報」的比例是 9:1,相當吸引。

重要聲明:股市漁夫內的所有內容,包括本影片,絕不構成任何投資意見或購買任何股票及金融產品的特定推薦意見及/或不構成任何游說或要約,以購買、出售或以其他方式交易任何證券、期貨、期權或其他金融工具或其他產品,漁夫系統的內容亦並非就任何個別投資者的特定投資目標、財務狀況及個別需要而編製。投資者不應只按漁夫系統的內容進行投資。用戶必須留意,漁夫系統的所有訊號,並非是買賣訊號或任何投資建議,而所有訊號均是全自動用第三方提供之客觀市場數據計算出來的結果,當中並不涉及任何人為的想法、修改、修訂或任何投資建議。本網站包含的所有內容、資訊、訊號,並不針對任何特定的投資目標、財務狀況以及可能使用或接收該內容的特定人員的特定需求。在作出任何投資決定前,投資者應考慮各種金融產品的個別特點、個人的投資目標、可承受的風險程度及其他因素,並適當地尋求獨立的財務及專業意見。